4 أسباب تجعلك لا تستطيع الاعتماد على الضمان الاجتماعي أو معاشات الدولة للتقاعد

هل لديك أموال تقتطعها من راتبك كل شهر وتأمل أن تراها مرة أخرى عندما تضع قدميك وتتوقف عن العمل؟ هل تأمل أن تساعدك هذه الأموال في تغطية تكاليف تقاعدك؟ أقترح عليك إعادة النظر في هذه الخطة.

الضمان الاجتماعي (الولايات المتحدة) أو معاش التقاعد الحكومي (المملكة المتحدة، الاتحاد الأوروبي، كندا، أستراليا، نيوزيلندا) يشبه ذلك الصديق المتقلب الذي يعدك بأن يكون موجودًا من أجلك في الحفلة التي لا تريد الذهاب إليها، ثم لا يأتي أو يتخلى عنك بعد فترة قصيرة فقط.

دعني أشرح لك.

في العديد من البلدان المتقدمة، تُعد المعاشات التقاعدية الحكومية في العديد من البلدان المتقدمة استحقاقات تعدك بها حكومتك عند التقاعد. أنت تدفع بشكل لا إرادي في النظام طوال حياتك العملية ويمكنك فيما بعد الوصول إلى تلك الأموال عند بلوغ سن التقاعد (يختلف ذلك باختلاف البلد، ولكنه عادةً ما يكون في سن 65-67 عامًا تقريبًا). ويعتمد الكثير من الناس على هذا الضمان لمساعدتهم في الإبحار خلال فترة التقاعد، ولكن مع تغير عدد السكان في العالم وزيادة متوسط العمر المتوقع، أصبحت هذه الخطة أقل صلابة بالنسبة للكثيرين.

دعونا نلقي نظرة على جميع الأسباب التي تجعل الضمان الاجتماعي صديقًا غير مستقر. سوف أستخدم أمثلة الولايات المتحدة والمملكة المتحدة أدناه، ولكن المفاهيم تنطبق على البلدان الأخرى أيضاً.

1. لا يكفي المال للعيش على ما يكفي من المال

لنكن واقعيين هنا. لا يكفي المبلغ الذي تدفعه العديد من المعاشات التقاعدية الحكومية للعيش بشكل مريح. في الولايات المتحدة، يبلغ متوسط مدفوعات الضمان الاجتماعي في الولايات المتحدة حوالي 1,657 دولاراً شهرياً اعتباراً من عام 2022، أي حوالي 19,884 دولاراً سنوياً (براندون، 2021). وفي المملكة المتحدة، يبلغ هذا المبلغ حوالي 179.60 جنيه إسترليني في الأسبوع، أو حوالي 778.26 جنيه إسترليني شهرياً، أي حوالي 9,339.20 جنيه إسترليني سنوياً(Gov.UK). وبالنظر إلى أن متوسط الراتب السنوي للموظف في الولايات المتحدة كان حوالي 53,383 دولاراً في عام 2020 (إدارة الضمان الاجتماعي (SSA))، وحوالي 31,772 جنيهاً إسترلينياً للموظف في المملكة المتحدة في عام 2021 (Pometsey & Taylor، 2022)، فإن الدخل الذي ستحصل عليه من معاشات الدولة هذه أقل بكثير من وجهة نظر الأرقام البحتة. إن المبلغ الذي تحصل عليه من المعاش التقاعدي الحكومي لا يكفيك للعيش اليوم، ناهيك عن التقاعد. في حين أن بعض الأشخاص في سن التقاعد لديهم نفقات أقل لأنهم سددوا أشياء مثل قروض الطلاب أو الرهن العقاري بحلول ذلك الوقت، لا يزال الناس بحاجة إلى أموال كافية للعيش والسفر والاهتمام بنفقات الرعاية الصحية المتزايدة (المزيد عن ذلك أدناه).

2. سيتم استنفاد الضمان الاجتماعي والمعاشات التقاعدية الحكومية في نهاية المطاف

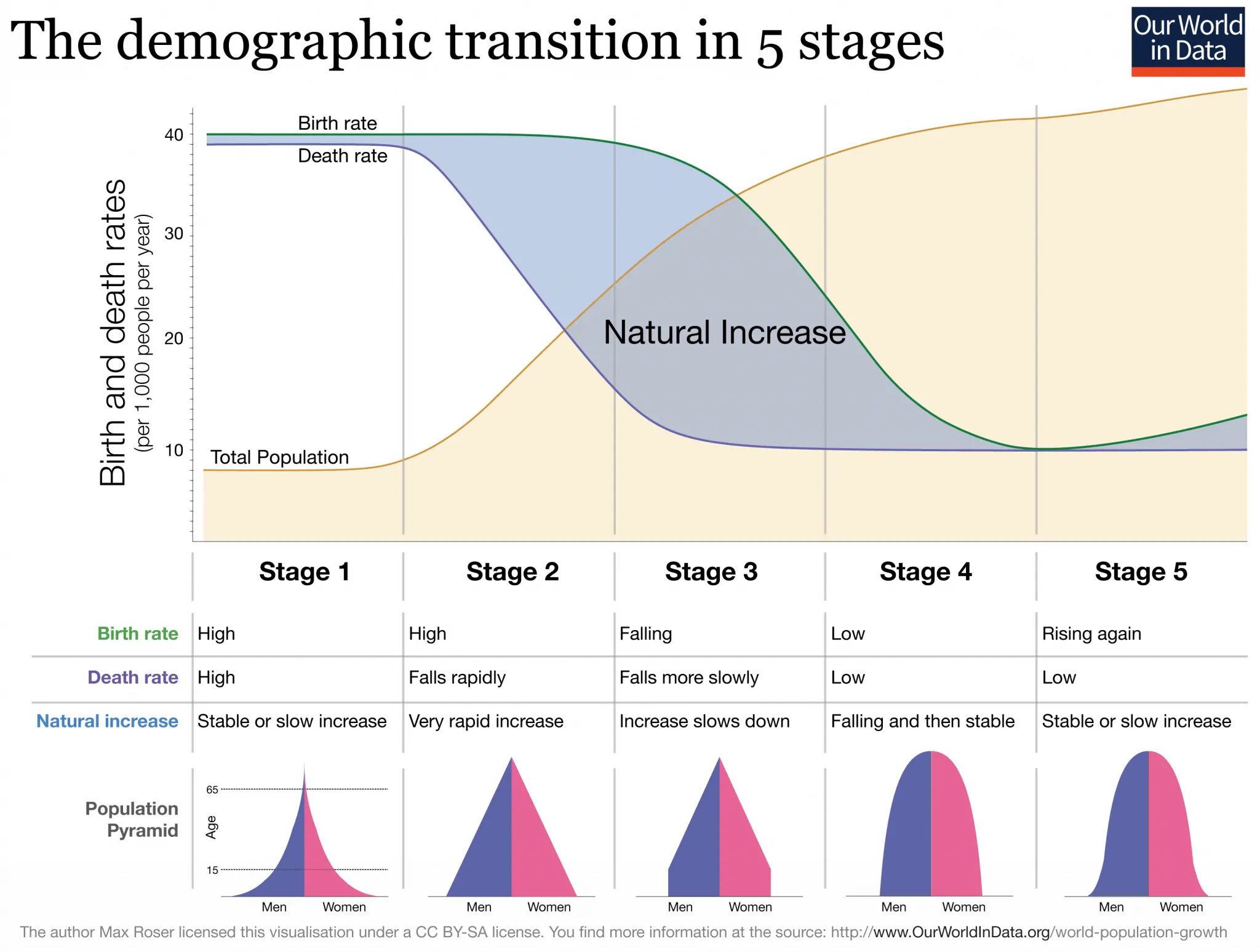

سنغوص في عالم الديموغرافيا الرائع. ببساطة، يتجه سكان العالم نحو هيكل سكاني متقدم في السن. وهذا يعني أن نسبة السكان الذين يُعتبرون من كبار السن (65 عامًا فأكثر) ستكون أكبر من نسبة السكان في سن العمل (15-64 عامًا) ونسبة الشباب (من 0-15 عامًا). ويرجع ذلك إلى أن العديد من البلدان قد بدأت "التحول الديموغرافي"، أو الانتقال في المجتمعات البشرية من مجتمعات "تقليدية عالية المواليد/عالية الوفيات" إلى مجتمعات "حديثة منخفضة المواليد/منخفضة الوفيات" (دايسون، 2010). أدت التغييرات في الصحة العامة والطب الحيوي والتغذية والتصنيع إلى انخفاض الخصوبة وزيادة متوسط العمر المتوقع. في المتوسط، يعيش الناس لفترة أطول وينجبون عدداً أقل من الأطفال.

هناك خمس مراحل للتحول الديموغرافي، مع وجود العديد من البلدان المتقدمة في المرحلة الرابعة أو مرحلة الشيخوخة (أغاروال، 2020). يمكن تصور ذلك بشكل أفضل من خلال الأهرامات العمرية للسكان. يصور الشكل 1 المراحل الخمس للتحول الديموغرافي. عندما تكون المجتمعات في المراحل المبكرة، يكون سكانها أصغر سناً وتميل إلى أن يكون شكلها "شبيهاً بالهرم"، حيث تكون نسبة الشباب في الأسفل أكبر من نسبة كبار السن. ومع انتقال المجتمع إلى مرحلة شيخوخة السكان، يتغير الوزن في الهرم وينقلب إلى حد ما، حيث يصبح وزن السكان الأكبر سناً أثقل.

الشكل 1: المراحل الخمس للانتقال الديموغرافي

بالنسبة لأنظمة التقاعد/المعاشات التقاعدية، يعني هذا أن هناك عدداً أقل من الأشخاص في سن العمل الذين يدفعون في النظام، ولكن هناك المزيد من الأشخاص الذين يحتاجون إلى الاستحقاقات. ويصبح هذا الأمر إشكالية عندما يتم تصميم العديد من أنظمة المعاشات التقاعدية الحكومية لتكون "الدفع أولاً بأول"، مما يعني أن العمال الحاليين يدفعون مقابل استحقاقات السكان الأكبر سناً الحاليين. وهذا يعتمد على الأمل في أنه عندما يتقاعد هؤلاء العمال، سيتكفل الجيل الأصغر سنًا بدفع استحقاقاتهم (شناوبيلت، 2018). ومع ذلك، فقد انخفض عدد العمال لكل مستفيد بشكل كبير. على سبيل المثال، كان لدى الضمان الاجتماعي أربعة عمال لكل مستفيد في عام 2000، لكن هذا العدد انخفض إلى 2.7 عامل في عام 2017 ومن المتوقع أن ينخفض إلى 2.2 عامل بحلول عام 2035. 2035 هو أيضًا العام الذي من المقرر أن ينضب فيه الضمان الاجتماعي جميع أمواله إذا لم يتخذ الكونجرس أي تدابير وقائية (Schnaubelt, 2018). في نهاية المطاف، سينهار النظام أو، مع بعض الإصلاحات، سيتعين على النظام أن يقلل من المزايا بشكل كبير، مما سيقلل من قدرة المتقاعدين على الاعتماد عليه.

3. تحتاج إلى جزء كبير من المال عند التقاعد

إن المبلغ التافه الذي سيمنحك معاش التقاعد الحكومي الخاص بك بعيد كل البعد عن المبلغ الفعلي الذي ستحتاجه في التقاعد. يقول معظم الخبراء الماليين أنك ستحتاج على الأرجح إلى 80% على الأقل من دخلك السنوي لتعيش براحة في التقاعد (كيندنس وبروباسكو، 2022). من الطرق العامة التي يمكنك استخدامها هي قاعدة 4%، والتي تنص على أن تأخذ 80% من دخلك قبل التقاعد وتقسمه على 0.04 للحصول على إجمالي بيضة العش التي تحتاجها في التقاعد (Kindness & Probasco، 2022). وتنص هذه القاعدة على أنك إذا أخذت 80% فقط من دخلك قبل التقاعد سنويًا عند التقاعد من بيضة العش، فلن ينفد المال نظريًا خلال 30 عامًا. إذا كنت تعيش أكثر من 30 عامًا أو تخطط للتبذير خارج نطاق الدخل السنوي الذي حددته، فقد تحتاج إلى بيضة عش أكبر.

دعنا نحلل بعض الأرقام. على سبيل المثال، كان دخلك السنوي قبل التقاعد 75,000 دولار. 80% من هذا الدخل يساوي 60,000 دولار. إذا قمت بقسمة 60,000 دولار على 4٪، فستكون بيضة عشك 1.5 مليون دولار لمدة 30 عاماً. إذا قمت بحساب المزايا التي من المفترض أن يمنحك الضمان الاجتماعي - على افتراض أنك تتلقى متوسط الدفعة الشهرية البالغة 1657 دولارًا أمريكيًا وبافتراض أن الضمان الاجتماعي لم ينضب - فستتلقى حوالي 596,520 دولارًا أمريكيًا على مدار 30 عامًا. من الناحية النظرية سينقصك حوالي 900,000 دولار إلى مليون دولار عند التقاعد إذا اعتمدت فقط على الضمان الاجتماعي، لذلك ستحتاج إلى استكمال المبلغ الذي يمنحك معاش الدولة من مساهماتك التقاعدية.

4. تحتاج إلى الكثير من المال لتغطية تكاليف الرعاية الصحية/الرعاية الاجتماعية

تُعد قاعدة 4% نقطة بداية رائعة، لكنها لا تشمل في الغالب ارتفاع تكاليف الرعاية الصحية وحقيقة أنه من المحتمل أن تكون تكاليف الرعاية الصحية في التقاعد أكبر مما كانت عليه في سنوات العمل. في حين أنه من الصحيح أنه غالبًا ما يكون هناك شكل من أشكال الرعاية الاجتماعية لكبار السن، مثل الرعاية الطبية في الولايات المتحدة وخدمات هيئة الخدمات الصحية الوطنية المستمرة في المملكة المتحدة، إلا أن العديد من الأشخاص في سن الشيخوخة يحتاجون في كثير من الأحيان إلى رعاية تتجاوز ما يمكن أن يوفره الطب الاجتماعي. في الولايات المتحدة، على سبيل المثال، تشير التقديرات إلى أن المتقاعدين في الولايات المتحدة سيحتاجون إلى استخدام حوالي 15% من دخلهم التقاعدي لدفع نفقات الرعاية الصحية، وأن المتقاعدين الحاليين قد يحتاجون إلى حوالي 300,000 دولار لتغطية جميع تكاليفهم (Fidelity, 2021). في حين قد يتم تغطية تكاليف الرعاية الصحية الفعلية في المملكة المتحدة، فإن "الرعاية الاجتماعية" - أو الرعاية التي تتضمن مساعدة كبار السن في الأنشطة اليومية الأساسية أو الانتقال إلى دار رعاية المسنين - لا تغطيها هيئة الخدمات الصحية الوطنية. ويتعين على معظم الناس أن يدفعوا من جيبهم الخاص مقابل ذلك، وعادةً ما يتم سحب المدفوعات من وعاء المعاش التقاعدي وأي أصول أخرى لديك (Money Helper). لذلك لن يغطي معاشك التقاعدي الحكومي تكاليف معيشتك الأساسية عند التقاعد، ولكنه بالتأكيد لن يغطي تكاليف الرعاية الصحية/الرعاية الاجتماعية أيضاً.

كيف تستعد لتقاعدك الخاص

والآن بعد أن تناولنا سبب كون معاشك التقاعدي الحكومي صديقاً ضعيفاً، قد تسأل نفسك كيف تحصل على صديق أفضل وأكثر موثوقية للتقاعد. ربما عليك أن تبدأ بتغيير طريقة تفكيرك إذا كنت تعتمد قليلاً على معاش الدولة/مزايا الضمان الاجتماعي. اعتبر استحقاقات الدولة الخاصة بك مبلغاً إضافياً يضاف إلى أموال التقاعد التي ستدخرها لنفسك، ولا تحسب البنسات قبل أن تراها بالفعل.

لا يدخر الكثير من الناس حاليًا ما يكفي للتقاعد. وجدت دراسة استقصائية حديثة أجراها مجلس الاحتياطي الفيدرالي أن متوسط القيمة في حسابات التقاعد للأمريكيين كان حوالي 255,000 دولار (باركر وآخرون، 2021)، وهو بعيد كل البعد عن المبالغ الفعلية اللازمة للتقاعد، كما أوضحنا. يختلف متوسط المبلغ المدخر باختلاف الفئات العمرية، لكن معظم الناس يحتاجون عمومًا إلى المساهمة بالمزيد. اعتمادًا على عمر الشخص عندما يبدأ في الادخار للتقاعد، ومتى يريد التقاعد، سيحتاج إلى ادخار حوالي 15% إلى 20% من دخله للتقاعد سنويًا للوصول إلى مبلغ بيضة العش الذي يحتاجه (HSBC المملكة المتحدة). قد يكون المبلغ الذي تحتاج إلى ادخاره أقل إذا كنت تخطط للتقاعد في بلدان ذات تكلفة معيشة أقل، مثل تركيا أو ماليزيا.

من واقع خبرتي كمدرب مالي، فإن غالبية عملائي كانوا يساهمون بحوالي 5% إلى 10% كحد أقصى في حسابات التقاعد الخاصة بهم قبل أن يبدأوا العمل معي، وهو ما أراه مقلقًا للغاية. أنا أشجعك بشدة على البدء في المساهمة في خطط التقاعد في العمل، مثل 401 (ك) / 403 (ب) في الولايات المتحدة والمعاشات التقاعدية في مكان العمل في المملكة المتحدة وبلدان أخرى. حتى أنني أشجعك على الاستفادة من الحسابات الأخرى ذات المزايا الضريبية (Roth / IRAs التقليدية في الولايات المتحدة أو SIPP/ISA في المملكة المتحدة) بالإضافة إلى خطط مكان عملك للوصول إلى المبلغ الإجمالي الذي تحتاجه لبيض عشّك. أنت لا تريد أن تعتمد على الصديق المتقلب في الحضور إلى الحفلة - أنت تريد الاعتماد على الصديق الذي يمكن الاعتماد عليه والثابت الذي تعرف أنه سيكون بجانبك.

Zoya: الأسهم الحلال وصناديق الاستثمار المتداولة وصناديق الاستثمار المتداولة

تجعل Zoya الاستثمار الحلال سهلاً من خلال مساعدتك في بناء محفظة استثمارية متوافقة مع الشريعة الإسلامية ومراقبتها بثقة ووضوح.