Halal Mortgages in the US: A Guide to Islamic Home Financing

Islamic mortgages offer Muslims a way to buy homes while complying with Shariah guidelines. These financial products avoid interest (riba) by using different ownership and payment structures than traditional mortgages.

اعتباراً من عام 2024، هناك العديد من الشركات في الولايات المتحدة التي تقدم التمويل العقاري الإسلامي. ويستخدم كل منها أساليب مختلفة قليلاً، تعتمد في المقام الأول على نماذج الشراكة والملكية المشتركة. في حين أن هذه الخيارات تجعل ملكية المنازل الحلال ممكنة، إلا أنها تأتي أيضاً مع اعتباراتها ومتطلباتها الخاصة التي يجب على المشترين فهمها.

يشرح لك هذا الدليل كيفية عمل الرهون العقارية الإسلامية في الولايات المتحدة، ويقارن بين كبار مقدمي خدمات التمويل العقاري الإسلامي، ويساعدك على فهم ما يجب أن تبحث عنه عند اختيار خيار التمويل العقاري الحلال. سنغطي الهياكل الأساسية، ونفحص الخيارات المتاحة، ونجيب على الأسئلة الشائعة حول الامتثال للشريعة الإسلامية.

جدول المحتويات

- ما هي الرهون العقارية الإسلامية؟

- خيارات الرهن العقاري الإسلامي الحالية في الولايات المتحدة.

- الانتقادات والتحديات الشائعة للرهون العقارية الإسلامية

- هل هناك أي فوائد للحصول على قرض عقاري إسلامي؟

- الخيارات البديلة للتمويل العقاري الحلال

- وجهات نظر علماء المسلمين

- الخاتمة

- الأسئلة المتداولة حول الرهون العقارية الإسلامية

ما هي الرهون العقارية الإسلامية؟

Islamic mortgages, also known as halal mortgages or Shariah-compliant home financing, are financial products designed to align with Islamic law, which prohibits the payment or receipt of interest. Instead of traditional interest-based lending, these mortgages utilize alternative structures that emphasize shared ownership, risk-sharing, and asset-backed transactions.

المبادئ الرئيسية للرهون العقارية الإسلامية:

- تحريم الربا (الفائدة): يحرّم الإسلام تقاضي أو دفع الفائدة، ويعتبره استغلالاً. وبالتالي، فإن الرهون العقارية الإسلامية تتجنب المعاملات القائمة على الفائدة.

- تقاسم المخاطر: يتقاسم كل من الممول والمشتري المخاطر والمكافآت المرتبطة بملكية العقار، مما يعزز علاقة أكثر إنصافاً.

- التمويل المدعوم بالأصول: ترتبط المعاملات بالأصول الملموسة، مما يضمن أن يكون التمويل مستندًا إلى نشاط اقتصادي حقيقي وليس إلى ممارسات المضاربة.

الهياكل المشتركة للرهون العقارية الإسلامية:

- المشاركة (شراكة متناقصة): يتضمن الهيكل الأكثر شيوعاً في الولايات المتحدة الملكية المشتركة بينك وبين شركة التمويل. تشتري أنت والشركة المنزل معاً، على أن تشتري أنت حصة الشركة تدريجياً بمرور الوقت. وبينما تشتري أنت حصتها، تدفع أنت أيضاً إيجار استخدام حصتها من العقار.

- الإجارة المنتهية بالتمليك: في هذا الترتيب، تشتري شركة التمويل العقار وتؤجره لك. تشمل دفعاتك الشهرية كلاً من الإيجار والمساهمة في امتلاك المنزل في نهاية المطاف. تنتقل الملكية إليك بمجرد سداد المبلغ المتفق عليه.

- المرابحة (تمويل التكلفة زائداً): تشتري شركة التمويل العقار وتبيعه لك على الفور بسعر أعلى، وتدفعه على أقساط. يتم تحديد هامش الربح بوضوح مقدماً، ولا يتغير سعر البيع بمرور الوقت.

ووفقاً لجمعية فقهاء المسلمين الأمريكيين ( AMJA )، في حين أن أياً من هذه الهياكل لا يتطابق تماماً مع العقود الإسلامية الكلاسيكية، إلا أن بعضها جائز نظراً للواقع الحالي لسوق الإسكان في الولايات المتحدة. والمهم هو أنها تتجنب الديون القائمة على الفائدة مع توفير وسيلة للمسلمين لامتلاك المنازل.

خيارات الرهن العقاري الإسلامي الحالية في الولايات المتحدة.

تقدم العديد من الشركات في الولايات المتحدة حاليًا حلول تمويل المنازل المتوافقة مع الشريعة الإسلامية. وفيما يلي لمحة عامة عن أبرز مقدمي هذه الحلول:

الإرشاد السكني الإرشادي

تستخدم شركة غايدنس السكنية، وهي واحدة من أكبر مقدمي الخدمات في الولايات المتحدة، برنامج الملكية المشتركة ذات الرصيد المتناقص، القائم على هيكل المشاركة (الشراكة). في هذا النموذج، تشترك المؤسسة والمشتري في ملكية العقار، حيث يستحوذ المشتري على حصة المؤسسة تدريجياً مع مرور الوقت.

تقدم الشركة خيارات شراء المنازل وإعادة تمويلها، حيث تلبي احتياجات كل من مشتري المنازل لأول مرة وأولئك الذين يتطلعون إلى إعادة تمويل العقارات القائمة. إن انتشارها الواسع يجعلها في متناول مجموعة كبيرة من العملاء الذين يبحثون عن تمويل متوافق مع الشريعة الإسلامية.

Guidance’s contract was developed and approved by an independent Shariah Supervisory Board that includes prominent scholars such as Shaykh Mufti Muhammad Taqi Usmani, the Chairman of AAOIFI. AMJA permits dealing with them in the face of need, noting their contract structure is generally considered more developed than alternatives.

That said, there are some concerns regarding how maintenance costs, property taxes, and insurance obligations are distributed between the buyer and the institution. Still, the model does include genuine shared ownership and avoids prepayment penalties — two notable distinctions from conventional financing.

ديفون الإسلامية

تقدم ديفون الإسلامية هياكل المرابحة (تمويل التكلفة زائداً). في هذا الترتيب، تقوم ديفون الإسلامي بشراء العقار وبيعه للمشتري بهامش ربح محدد مسبقاً، مع سداد الدفعات على مدى فترة محددة.

تعمل الشركة في عدة ولايات منذ عام 2003، وتوفر خيارات شراء المنازل وإعادة التمويل والتمويل التجاري. ديفون للتمويل الإسلامي هي شركة تابعة لبنك ديفون، الذي يخدم مجتمع شيكاغولاند منذ عام 1945.

وعلى الرغم من أنها كانت مزودًا طويل الأمد في السوق، إلا أن تحليل الجمعية المغربية لشركات التأمين قد حدد العديد من المشاكل الهامة المتعلقة بالامتثال للشريعة الإسلامية في كلا النوعين من العقود. وتتراوح هذه المشكلات بين التساؤلات حول نقل ملكية العقار، والتوزيع غير العادل لمزايا التأمين وتكاليفه، وشروط التخلف عن السداد الإشكالية، والجمع بين عقود البيع والإيجار بطرق تتعارض مع المبادئ الإسلامية الراسخة. وبسبب هذه المخاوف، صنفت الجمعية الإسلامية الأمريكية للعلاقات العامة منتجات بنك ديفون على أنها جائزة فقط في حالات الحاجة الماسة، وأوصت المسلمين بالبحث عن خيارات أخرى عند توفرها.

المالية الإسلامية الجامعية (UIF)

UIF’s home financing is structured on a Musharaka (co-ownership) model. Under this arrangement, UIF and the customer purchase the property together as co-owners. The customer pays rent on UIF’s share and gradually buys out that share over time until they become the sole owner.

UIF is a subsidiary of University Bank, a Michigan-based community bank with minority Muslim ownership. It offers Shariah-compliant home, commercial, masjid, and auto financing across the U.S. Through University Bank (member FDIC), UIF also provides profit-sharing high-yield savings accounts, with deposits invested exclusively in UIF’s Islamic financing programs.

All of UIF’s contracts are reviewed and approved by an independent Shariah Supervisory Board that adheres to AAOIFI standards.

بيت التمويل الأمريكي (العريبة)

تستخدم لاريبا هيكلي الإجارة المنتهية بالتملك والمشاركة (الشراكة). في نموذج الإجارة، تشتري لاريبا العقار وتؤجره للمشتري، مع مساهمة مدفوعات الإيجار في الملكية. وينطوي نموذج المشاركة على الملكية المشتركة، حيث يحصل المشتري تدريجياً على حصة لاريبا.

تأسس بنك Lariba في عام 1991 ويعمل كذراع تمويل لبنك ويتير الذي يدعي أنه يعمل كبنك خالٍ من الربا. كما يقدم البنك مجموعة من خيارات التمويل في مجالات التمويل العقاري والتجاري والتجاري والتجاري والسيارات.

في حين أن شركة لاريبا كانت واحدة من رواد التمويل العقاري الإسلامي في الولايات المتحدة، إلا أن التوجيهات الأخيرة لجمعية مصارف الشرق الأوسط وشمال أفريقيا تشير إلى مخاوف جدية بشأن هيكل عقودها. فقد تم انتقاد نموذجها بشكل خاص لتشابهه مع الرهون العقارية التقليدية. ومع ذلك، في حالات الحاجة الماسة، أجاز بعض العلماء استخدامها بناءً على موافقة الهيئة الشرعية الخاصة بهم، على الرغم من أن هذا يعتبر بشكل عام خيارًا أخيرًا.

مؤسسة الإجارة للتنمية المجتمعية (IjaraCDC)

تتخصص شركة I jaraCDCC في نموذج الإجارة المنتهية بالتملك. في هذا الهيكل، تقوم شركة IjaraCDCC بإنشاء صندوق ائتمان يمتلك فيه كل من العميل وشركة IjaraCCDC مصلحة. يقترض الصندوق الاستئماني الأموال لشراء العقار، ثم يستأجر العميل العقار مع خيار الحصول على الملكية الكاملة تدريجياً.

يقع مقر شركة IjaraCDC في الغرب الأوسط وتنشط في سوق الولايات المتحدة منذ أوائل العقد الأول من القرن الحادي والعشرين. وهي توفر التمويل للعقارات السكنية والتجارية على حد سواء، كما تساعد العملاء الذين يسعون إلى تحويل الرهون العقارية التقليدية إلى رهون متوافقة مع الشريعة الإسلامية.

وقد أعربت الجمعية عن مخاوف كبيرة بشأن نموذج تمويل شركة IjaraCDC. وعلى وجه التحديد، فإنها تحذر من ممارسة الشركة المتمثلة في مطالبة مشتري المنازل بالحصول على قروض بنكية قياسية يتم إعادة هيكلتها بعد ذلك. وقد حكمت الرابطة على هذا النموذج بأنه غير مسموح به لأنه ينطوي على فوائد صريحة، ونصحت بعدم اتخاذ مثل هذه الترتيبات وأوصت هذه الشركات بمراجعة وتصحيح نهجها.

الانتقادات والتحديات الشائعة للرهون العقارية الإسلامية

يواجه مشهد الرهون العقارية الإسلامية في الولايات المتحدة العديد من التحديات الكبيرة التي يجب على مشتري المنازل المحتملين فهمها.

التشابه مع الرهون العقارية التقليدية

ومن الانتقادات الرئيسية أن بعض منتجات الرهن العقاري الإسلامي تشبه إلى حد كبير الرهون العقارية التقليدية، مما يثير تساؤلات حول التزامها الحقيقي بمبادئ الشريعة الإسلامية. على سبيل المثال، قد تنطوي بعض الهياكل على معدلات ربح تحاكي معدلات الفائدة، مما يؤدي إلى تصورات بأن التمييز بين التمويل الإسلامي والتقليدي سطحي. وقد يتسبب هذا التشابه في حدوث ارتباك بين المستهلكين فيما يتعلق بأصالة هذه المنتجات.

ارتفاع التكاليف

ومن المخاوف الأخرى احتمال ارتفاع التكاليف المرتبطة بالقروض العقارية الإسلامية مقارنة بالقروض التقليدية. وينبع هذا من هيكلها الفريد - فبينما يمكن للبنوك التقليدية أن تقدم أسعار فائدة أقل بسبب الحد الأدنى من المخاطر في الإقراض القائم على الفائدة، فإن التمويل الإسلامي ينطوي على ترتيبات حقيقية لتقاسم المخاطر والشراكة. ونتيجة لذلك، يمكن أن تكون تكاليف الرهون العقارية الإسلامية في بعض الأحيان أعلى قليلاً من نظيراتها التقليدية. ومع ذلك، يختلف الفرق في التكلفة حسب المؤسسة والمنتج المحدد.

المشكلات الهيكلية

قد لا تعكس ترتيبات تقاسم المخاطر دائماً مبادئ الشراكة الحقيقية بشكل كامل في الممارسة العملية. فالعديد من العقود تحتوي على بنود تحوّل معظم المخاطر فعلياً إلى مشتري المنزل، على الرغم من الإطار النظري للملكية المشتركة. بالإضافة إلى ذلك، فإن توزيع تكاليف الصيانة والضرائب لا يتماشى دائماً مع حصص الملكية، مما يخلق مشاكل محتملة تتعلق بالامتثال للشريعة الإسلامية.

التعقيد والشفافية

يمكن أن تؤدي الهياكل المعقدة للرهون العقارية الإسلامية إلى عقود معقدة يصعب على المستهلكين فهمها بالكامل. وقد يؤدي هذا التعقيد إلى سوء فهم الشروط والالتزامات التي تنطوي عليها. ويقول المنتقدون إن بعض المؤسسات المالية تفتقر إلى الشفافية في عروض منتجاتها، مما يجعل من الصعب على المستهلكين تقييم ما إذا كان التمويل يتوافق حقًا مع المبادئ التوجيهية الإسلامية.

هل هناك أي فوائد للحصول على قرض عقاري إسلامي؟

تتمثل الفكرة وراء الرهون العقارية الإسلامية في تجنب الفوائد باستخدام هياكل بديلة، مثل تقاسم الأرباح أو التأجير، والتي تختلف من الناحية الفنية عن القروض التقليدية. ومع ذلك، فإن الواقع أكثر دقة. في حين أن تسمية "الربح" قد تكون مختلفة عن "الفائدة" من الناحية الفنية، إلا أن النتيجة المالية - المدفوعات الشهرية القائمة على معدل مطبق على رصيد القرض - قد تبدو متشابهة تمامًا. بالنسبة للبعض، هذه التقنية كافية لتمييزها عن الفائدة، وبالنسبة للبعض الآخر، يمكن أن تبدو هذه التسمية وكأنها حل بديل وليس حلاً حقيقيًا بدون فوائد.

غالبًا ما تكمن جاذبية الرهون العقارية الإسلامية في العملية - حقيقة أن هذه المنتجات مهيكلة بنية الامتثال لمبادئ الشريعة الإسلامية. بالنسبة للكثيرين، فإن الرحلة والنهج مهمان بالنسبة للكثيرين بقدر أهمية النتيجة المالية. يمكن أن توفر الرهون العقارية الإسلامية راحة البال من خلال التوافق مع المبادئ الأخلاقية التي تؤكد على الشفافية والمخاطر المشتركة. حتى لو كانت النتيجة النهائية تبدو مشابهة للرهن العقاري التقليدي، فإن الطرق المستخدمة للوصول إلى ذلك يمكن أن تحمل قيمة كبيرة لأولئك الذين يعطون الأولوية لهذه المبادئ.

ومع ذلك، يتساءل بعض المسلمين عما إذا كانت هذه النماذج تعكس حقًا روح الشريعة، نظرًا لأنها تنتج أحيانًا تكاليف والتزامات مماثلة للقروض التقليدية. في النهاية، تعود الفوائد الحقيقية للرهن العقاري الإسلامي إلى المنظور. في حين أن هذه المنتجات قد لا تحدث ثورة كاملة في تمويل المنازل، إلا أنها تمثل محاولة لمواءمة الاحتياجات المالية الحديثة مع المبادئ الإسلامية.

الخيارات البديلة للتمويل العقاري الحلال

ظهرت مؤخراً بعض الأساليب البديلة لتمويل المنازل الإسلامية لتلبية احتياجات مشتري المنازل المسلمين في الولايات المتحدة.

تعاونيات الإسكان

يقدم النموذج التعاوني نهجاً فريداً لتمويل المنازل الإسلامية. تعمل شركة أمين للإسكان، ومقرها في كاليفورنيا، كمؤسسة مالية مملوكة للأعضاء حيث يشتري الأعضاء أسهماً ويبنون ملكيتها تدريجياً. وقد حصل نموذجهم على موافقة هيئة الأوقاف والشؤون الإسلامية ويعمل بدون فوائد بالكامل من خلال نهج مجتمعي. يسمح الهيكل التعاوني للأعضاء ببناء الأسهم مع الحفاظ على الامتثال الكامل للشريعة الإسلامية.

نموذج الأسهم المشتركة

تقدم شركة نية، وهي شركة حديثة العهد في السوق، نهجاً مميزاً للأسهم المشتركة يختلف اختلافاً كبيراً عن الرهون العقارية الإسلامية التقليدية. ويتضمن نموذجهم الملكية المشتركة الحقيقية، حيث يستثمرون إلى جانب مشتري المنازل، ويغطون ما يصل إلى 80% من تكلفة المنزل. وخلافاً لمقدمي الرهن العقاري الإسلامي التقليدي، تحتفظ شركة نيه بملكية حصتها ولا تبيعها إلى فاني ماي أو فريدي ماك. وهم يشاركون في جميع النفقات الرئيسية، بما في ذلك الضرائب العقارية والتأمين والإصلاحات، مما يخلق ترتيباً حقيقياً لتقاسم المخاطر. يمكن لمالكي المنازل زيادة حصتهم في الملكية بالسرعة التي تناسبهم أو تحقيق الملكية بنسبة 100% في نهاية المطاف.

وجهات نظر علماء المسلمين

قدمت الجمعية الأمريكية للمصارف الإسلامية إرشادات شاملة حول التمويل العقاري الإسلامي في الولايات المتحدة، وصنفت مقدمي الخدمات إلى ثلاث مجموعات متميزة بناءً على مستويات امتثالهم للشريعة الإسلامية.

متوافق تمامًا

يعمل مقدمو الخدمات مثل شركة أمين للإسكان بعقود تتوافق تماماً مع مبادئ الشريعة الإسلامية. فهم لا يبيعون عقودهم للمؤسسات التي ترعاها الحكومة، مما يمنحهم حرية أكبر في الحفاظ على الامتثال للشريعة الإسلامية. ومع ذلك، فإن مدى وصولهم محدود، حيث يخدمون عشرات العملاء فقط بدلاً من الآلاف المطلوبين.

مسموح به بشروط

ويندرج مقدمو الخدمات مثل شركة غايدنس السكنية والجامعة الإسلامية المالية ضمن فئة يجيز العلماء استخدامهم في ظل ظروف الحاجة. وعلى الرغم من أن عقودهم تحتوي على بعض المسائل التي تتطلب التحسين، إلا أن الجمعية الإسلامية الأمريكية للإسكان تدرك واقع سوق الإسكان في الولايات المتحدة وتسمح باستخدامها عند الضرورة.

غير مسموح به

وقد اعتبرت الجمعية المغربية للمحاسبين القانونيين مقدمي الخدمات مثل شركة لاريبا وإجارة سي دي سي غير متوافقين بسبب العقود التي تحتوي على فوائد صريحة أو هياكل إشكالية. وتنصح الجمعية المغربية للمحاسبين القانونيين بتجنب هؤلاء المزودين لأن نماذجهم تعكس فعلياً الرهون العقارية التقليدية.

تؤكد جمعية الصحفيين الأسترالية على أن تحديد الحاجة يقع على عاتق المشترين الأفراد، مع مراعاة عوامل مثل

- توافر خيارات الإيجار المناسبة

- ظروف السوق المحلية

- الظروف العائلية

- القدرة المالية

الخاتمة

يقدم تمويل المنازل الإسلامية في الولايات المتحدة فرصاً وتحديات لمشتري المنازل المسلمين. فبينما أتاح مقدمو الرهن العقاري الإسلامي التقليديون إمكانية تملك المنازل لآلاف الأسر المسلمة، فإن الوافدين الجدد يدفعون الصناعة نحو حلول أكثر أصالة ومتوافقة مع الشريعة الإسلامية.

يكمن مفتاح الاختيار الصحيح في فهم وضعك الخاص. ضع في اعتبارك مستوى حاجتك وظروف السوق المحلية وقدرتك المالية. في حين أن بعض الخيارات قد تقدم بعض الخيارات أفضل من غيرها من حيث الامتثال للشريعة الإسلامية، فإن إرشادات الجمعية المغربية للوساطة الشرعية توفر المرونة بناءً على الظروف الفردية، مع الاعتراف بأن الحلول المختلفة قد تكون مناسبة لمختلف الحالات.

تذكر أن ما يصلح لشخص ما قد لا يكون مثالياً لشخص آخر. خذ وقتك في البحث في جميع الخيارات المتاحة واستشر علماءك المحليين.

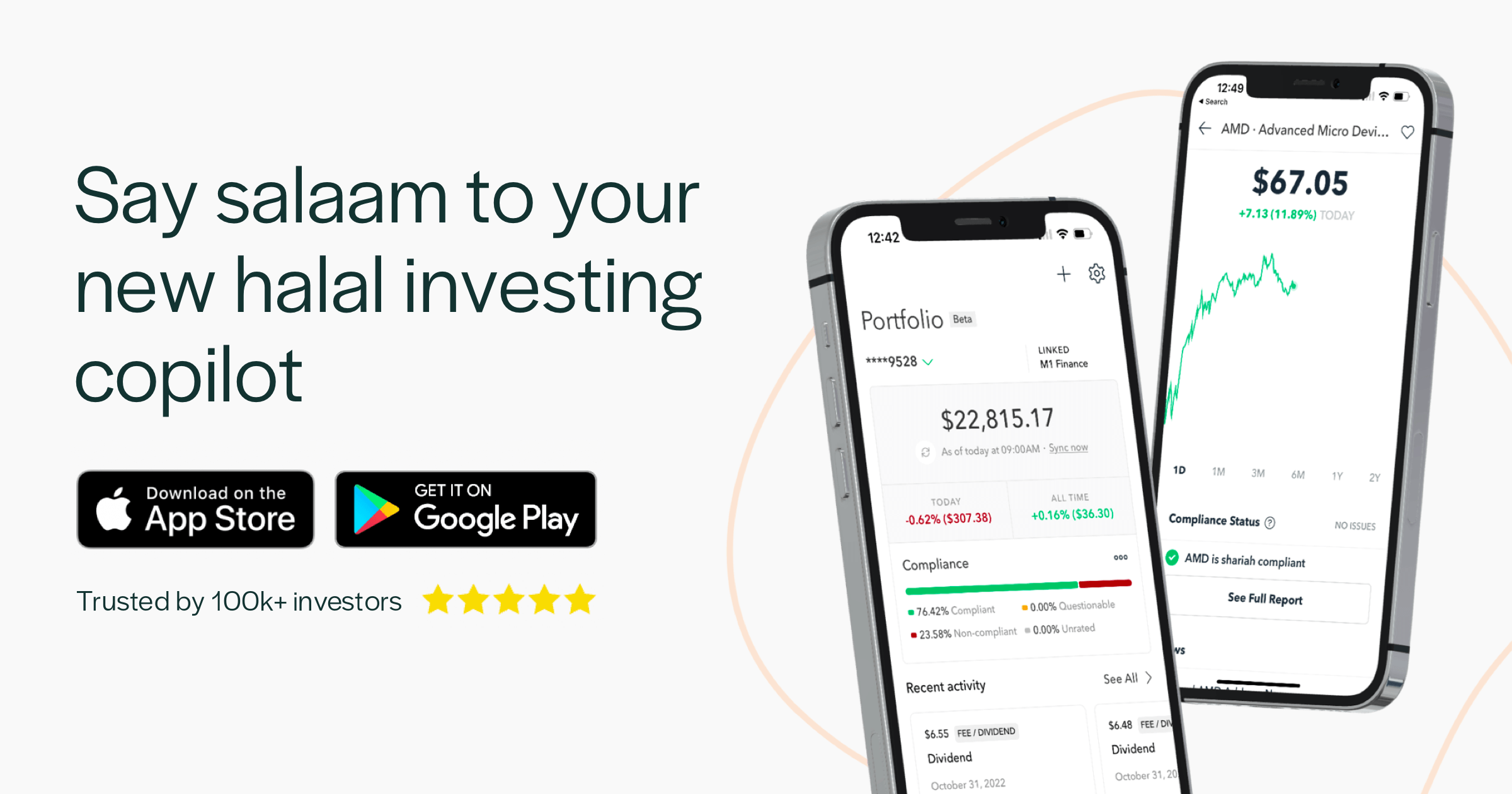

زويا: تطبيق الاستثمار الحلال

تجعل Zoya الاستثمار الحلال سهلاً من خلال مساعدتك في بناء محفظة استثمارية متوافقة مع الشريعة الإسلامية ومراقبتها بثقة ووضوح.

الأسئلة المتداولة حول الرهون العقارية الإسلامية

ما هو الرهن العقاري الإسلامي؟

الرهن العقاري الإسلامي هو وسيلة متوافقة مع الشريعة الإسلامية لتمويل المنزل دون أن ينطوي على فائدة (ربا). فبدلاً من إقراض الأموال بفائدة، يستخدم مقدمو الرهن العقاري الإسلامي هياكل مثل الملكية المشتركة (المشاركة)، أو التمويل بفائدة (المرابحة)، أو الإيجار المنتهي بالتمليك (الإجارة).

هل يمكن للمسلمين رهن منزل؟

نعم، يمكن للمسلمين تمويل شراء المنازل من خلال بدائل متوافقة مع الشريعة الإسلامية للرهون العقارية التقليدية. في حين أن الرهون العقارية التقليدية القائمة على الفائدة محظورة، توجد العديد من خيارات التمويل الحلال التي تستخدم الشراكة أو الإيجار المنتهي بالتمليك أو هياكل الأسهم المشتركة.

ما هي أنواع الرهون العقارية الإسلامية الثلاثة؟

الهياكل الرئيسية هي المشاركة (شراكة متناقصة)، والإجارة (الإيجار)، والمرابحة (تمويل التكلفة زائداً). في المشاركة، يتم تقاسم الملكية بينك وبين الشركة، حيث تشتري حصتها تدريجياً مع دفع الإيجار. أما الإجارة فتتضمن تأجير العقار مع دفعات تذهب إلى الملكية النهائية. أما في المرابحة، فتشتري الشركة العقار وتبيعه لك بسعر محدد يدفع على أقساط.

هل الرهون العقارية الإسلامية أغلى من الرهون العقارية التقليدية؟

على الرغم من أن الرهون العقارية الإسلامية قد يكون لها هياكل رسوم مختلفة قليلاً، إلا أن تكاليفها الإجمالية تكون بشكل عام تنافسية مع الرهون العقارية التقليدية. وعادةً ما تكون معدلات الربح مماثلة لمعدلات الفائدة في السوق لتظل تنافسية. ومع ذلك، يختلف الفرق في التكلفة حسب المؤسسة والمنتج المحدد.

هل يمكنني إعادة تمويل رهن عقاري التقليدي برهن عقاري إسلامي؟

نعم، يقدم معظم مزودي الرهن العقاري الإسلامي خيارات إعادة التمويل للرهون العقارية التقليدية الحالية. ستحتاج إلى أن تكون مواظباً على سداد أقساط رهنك العقاري الحالي وتقديم وثائق توضح سجل مدفوعاتك.

هل الرهون العقارية الإسلامية متاحة في جميع الولايات الأمريكية؟

يختلف التوفر حسب مقدم الخدمة والولاية. تقدم بعض المؤسسات التمويل المتوافق مع الشريعة الإسلامية في جميع أنحاء البلاد، بينما تعمل مؤسسات أخرى في مناطق محددة.

هل يوجد رهون عقارية حلال حقاً؟

في حين أن المنتجات التقليدية الشبيهة بالرهن العقاري قد تثير بعض المخاوف المتعلقة بالشريعة الإسلامية، إلا أن هناك بدائل متوافقة تماماً لتمويل المنازل. وتشمل هذه البدائل نماذج الإسكان التعاوني وبرامج الملكية المشتركة التي تتجنب الهياكل القائمة على الديون بالكامل. وبدلاً من الرهون العقارية، تستخدم هذه الخيارات ترتيبات الشراكة الحقيقية والملكية المشتركة.

ما مقدار الإيداع الذي أحتاجه للحصول على قرض عقاري حلال؟

عادةً ما يتراوح الإيداع المطلوب للحصول على رهن عقاري حلال من 5% إلى 20% من سعر شراء العقار، على غرار الرهون العقارية التقليدية. ويعتمد المبلغ المحدد على متطلبات المُقرض ونموذج التمويل والملف المالي لمقدم الطلب. قد يقدم بعض مقدمي الخدمات برامج ذات خيارات دفعة أولى أقل للمشترين المؤهلين.

هل من الصعب الحصول على قرض عقاري إسلامي؟

يمكن أن يكون الحصول على قرض عقاري إسلامي أكثر صعوبة بعض الشيء بسبب العدد المحدود لمقدمي الخدمات ومعايير الأهلية المحددة. بالإضافة إلى ذلك، نظرًا لأن النماذج المتوافقة مع الشريعة الإسلامية أكثر تعقيدًا من الرهون العقارية التقليدية، فقد تتطلب عملية تقديم الطلب والموافقة خطوات إضافية وتوثيقًا إضافيًا.

كيف يمكنني التأهل للحصول على قرض عقاري حلال في الولايات المتحدة؟

تبدأ العملية بتقديم وثائق عن وضعك المالي، بما في ذلك الدخل والتاريخ الوظيفي والمدخرات. يوصى بالحصول على الموافقة المسبقة لأنها تُظهر للبائعين جديتك وتسرّع عملية التمويل. بعد الحصول على الموافقة المسبقة، يراجع أحد المكتتبين طلبك ويحدد أهليتك. العوامل الرئيسية هي العمل المستقر والتاريخ الائتماني الجيد والمدخرات الكافية للدفعة الأولى وإثبات الدخل.

لماذا يعتبر نموذج المشاركة أكثر شيوعاً في الرهون العقارية الحلال في الولايات المتحدة؟

أصبحت المشاركة النموذج السائد لأنه يتناسب بشكل جيد مع الأطر التنظيمية للرهن العقاري في الولايات المتحدة مع الحفاظ على الامتثال للشريعة الإسلامية. يتيح هيكل الشراكة حقوق ملكية واضحة وتسجيل الملكية، مما يسهل تنفيذه بموجب قوانين الملكية الأمريكية. كما أنه يتيح تقاسم المخاطر بين مقدم الخدمة ومشتري المنزل.